- ПРАКТИЧЕСКОЕ НАЛОГООБЛОЖЕНИЕ

- Содержание

- Примеры

|

Для тех, кто понимает: переплатить – плохо, недоплатить – еще хуже. |

ЭСС "Практическое налогообложение" позволит вам с легкостью: |

Практическая бухгалтерия

Практическая бухгалтерияУниверсальная система информационной поддержки бухучета в компаниях всех форм собственности и любой отраслевой принадлежности. Включает в себя методические разъяснения по учету хозяйственных операций, полный набор первичных документов, необходимых бухгалтеру, разбор хозяйственных ситуаций с бухгалтерскими проводками и налоговыми последствиями.

Налоги: вопросы и ответы

Налоги: вопросы и ответыУникальная справочная система, помимо нормативной базы, включающая в себя каталогизированный перечень из более чем 2-х тысяч конкретных ответов на практические вопросы налогообложения. Не нужно искать ответы в нормативных актах самостоятельно: наши эксперты уже разложили все по полочкам.

Малое предприятие: учет, налоги, право

Малое предприятие: учет, налоги, правоНезаменимый инструмент для «упрощенцев». Электронная справочная система содержит исчерпывающую информацию о юридических и хозяйственных аспектах деятельности малого предприятия, бухгалтерском учете финансово-хозяйственных операций, их документальном оформлении и налоговых последствиях.

Общеустановленная система

Специальные налоговые режимы

Налог на прибыль

- Плательщики налога на прибыль

- Объект обложения и налоговая база

- Льготы по налогу на прибыль

- Порядок исчисления, уплаты и представления отчетности по налогу

- Перенос убытков

- Ситуации

Налог на добавленную стоимость по производимым и реализуемым товарам

- Порядок исчисления и уплаты налога на добавленную стоимость

- Возврат НДС

- Уплата налога на добавленную стоимость налоговым агентом

- Уплата НДС иностранными юридическими лицами, оказывающими услуги в электронной форме

- Ситуации

Акцизный налог

- Плательщики акцизного налога

- Объект налогообложения

- Налоговая база

- Льготы по акцизному налогу

- Порядок исчисления акцизного налога

- Сроки уплаты и представления расчетов по акцизному налогу

- Ситуации

Налог на доходы физических лиц

- Плательщики налога на доходы физических лиц

- Объект налогообложения и налогооблагаемая база по налогу на доходы физических лиц

- Ставки налога на доходы физических лиц

- Льготы по налогу на доходы физических лиц

- Особенности налогообложения иностранных физических лиц

- Порядок исчисления налога на доходы физических лиц

- Порядок удержания налога на доходы физических лиц у источника выплаты

- Порядок представления расчетов по налогу на доходы физических лиц

- Порядок и сроки уплаты налога на доходы физических лиц

- Бухгалтерский учет расчетов по налогу на доходы физических лиц

- Налог на доходы отдельных категорий физических лиц

- Налогообложение на основании декларации о доходах

- Ситуации

Земельный налог

- Земельный налог с физических лиц

- Земельный налог с юридических лиц

Налог за пользование водными ресурсами

- Плательщики налога за пользование водными ресурсами

- Объект налогообложения по налогу за пользование водными ресурсами

- Налоговая база по налогу за пользование водными ресурсами

- Льготы по налогу за пользование водными ресурсами

- Порядок исчисления и уплаты налога за пользование водными ресурсами

- Расчет налога за пользование водными ресурсами предприятиями-производителями безалкогольных напитков

- Ситуации

Налог на имущество

- Налог на имущество физических лиц

- Налог на имущество юридических лиц

Налоги и специальные платежи для недропользователей

- Общие положения

- Налог за пользование недрами

- Бонусы

Налог с оборота

- Плательщики налога с оборота

- Налоговая база

- Ведение раздельного учета

- Льготы для плательщиков налога с оборота

- Порядок исчисления налога с оборота

- Порядок уплаты и представления расчетов по налогу с оборота

- Переход плательщиков налога с оборота на уплату налога на прибыль и НДС

- Ситуации

Социальный налог

- Плательщики и объект социального налога

- Ставки социального налога

- Льготы по социальному налогу

- Порядок представления расчетов и уплаты социального налога

Ситуации

Общие положения

Таможенные пошлины

- Общие положения

- Порядок исчисления и уплаты таможенных пошлин

- Льготы по уплате таможенных пошлин

- Ситуации

Особые таможенные пошлины

- Общие положения

- Начисление, взимание и возврат особых таможенных пошлин

- Порядок применения особых таможенных пошлин

Акцизный налог на импортируемые товары

- Плательщики и объект обложения акцизным налогом по импортируемым товарам

- Порядок исчисления акцизного налога по импортируемым товарам

- Льготы по акцизному налогу на импортируемые товары

- Порядок уплаты акцизного налога по импортируемым товарам

- Бухгалтерский учет расчетов по акцизному налогу по импортируемым товарам

- Ситуации

Налог на добавленную стоимость по импортируемым товарам

- Плательщики и объект обложения НДС по импортируемым товарам

- Льготы по НДС по импортируемым товарам

- Порядок исчисления НДС по импортируемым товарам

- Порядок уплаты НДС по импортирумым товарам

- Зачет НДС по импортируемым товарам

- Бухгалтерский учет расчетов по НДС по импортируемым товарам

- Ситуации

Утилизационный сбор по импортируемым транспортным средствам

Сборы и платежи в бюджет и отраслевые фонды

Сбор за приобретение и временный ввоз автотранспортных средств

Сбор за право розничной торговли отдельными видами товаров

Сбор за регистрацию выпуска и совершение сделок с эмиссионными ценными бумагами

Плата за использование абонентского номера

Сбор для производителей продукции, наносящей вред здоровью населения

Исполнительский сбор

Туристский (гостиничный) сбор

Утилизационный сбор по производимым транспортным средствам

Плательщики компенсационных выплат

Объект компенсационных выплат

Порядок исчисления компенсационных выплат

Порядок и сроки уплаты компенсационных выплат

Порядок исчисления компенсационных выплат за сверхнормативные сбросы загрязняющих веществ в системы коммунальной канализации городов и других населенных пунктов

Льготы по налогам и другим обязательным платежам

Общие положения

Льготы по налогу на прибыль

Льготы по налогу на добавленную стоимость

Льготы по акцизному налогу

Льготы по налогу за пользование водными ресурсами

Льготы по налогу на имущество

Льготы по земельному налогу

Льготы по социальному налогу

Льготы по налогу с оборота

Льготы для физических лиц

Льготы для некоммерческих организаций

Льготы по таможенным платежам

Отражение в учете льгот по налогам и таможенным платежам

Общие положения

Организация накопительной пенсионной системы

Порядок исчисления и уплаты обязательных взносов на ИНПС

Порядок исчисления и уплаты добровольных взносов на ИНПС

Получение средств с ИНПС

Ошибки в бухгалтерском и налоговом учете и их исправление

● Ошибки при ведении кассовых операций и платежной дисциплины

● Ошибки при использовании льгот

● Ошибки при приобретении основных средств и начислении по ним амортизации

● Ошибки при расчетах с персоналом

● Ошибки при расчете налога на добавленную стоимость

● Ошибки при формировании налогооблагаемой базы

● Ошибки, связанные с неправильной оценкой активов

Налоговый контроль и налоговые проверки

Формы налогового контроля

Налоговые проверки

- Виды налоговой проверки

- Камеральная налоговая проверка

- Выездная налоговая проверка

- Налоговый аудит

- Рассмотрение материалов налоговой проверки и принятие решения налоговым органом

- Исполнение решения налогового органа налогоплательщиком

Налоговый мониторинг

Ответственность за нарушение установленного порядка проведения проверок

Санкции за нарушение законодательства

● Общие положения

Нормативно-правовые документы, регулирующие применение санкций за нарушение законодательства

Санкции за нарушение законодательства

Сроки давности и исковой давности

● Санкции, применяемые к юридическим лицам

Санкции, применяемые к юридическим лицам по Налоговому кодексу РУз

Санкции, применяемые к юридическим лицам в соответствии с Законом РУз "Об аудиторской деятельности"

Санкции, применяемые к юридическим лицам в соответствии с Постановлением КМ РУз "О применении экономических санкций за нарушения в использовании топливно-энергетических ресурсов"

Санкции, применяемые к юридическим лицам в соответствии с Постановлением КМ РУз "О дополнительных мерах по укреплению государственного контроля за производством и оборотом спирта и алкогольной продукции"

Санкции за нарушение порядка ценообразования и реализации отдельных видов товаров

Санкции, применяемые к юридическим лицам в соответствии с Постановлением Президента РУз " О мерах по дальнейшему упорядочению розничной торговли алкогольной продукцией " от 16.03.2007 г. N ПП-605

● Санкции, применяемые к физическим лицам

Санкции, применяемые к физическим лицам - предпринимателям

Санкции, применяемые к должностным лицам

Санкции, применяемые к гражданам

Взыскание неисполненных налоговых обязательств

Законодательные акты, регулирующие порядок взыскания неисполненных налоговых обязательств

Меры по обеспечению исполнения налоговых обязательств

Способы обеспечения исполнения налогового обязательства

Исполнение требования о погашении налоговой задолженности

Порядок принудительного взыскания задолженности

- Общий порядок принудительного взыскания задолженности

- Взыскание задолженности с банковских счетов налогоплательщика

Взыскание задолженности за счет имущества

Контроль за операциями с денежными средствами и иным имуществом

● Контроль за операциями с денежными средствами и иным имуществом

● Правила внутреннего контроля

● Мониторинг валютных операций

Вопросы-ответы за 2021 г.

Вопросы-ответы до 01.01.2021 г.

Вопросы-ответы до 01.01.2020 г.

Вопросы-ответы до 01.01.2019 г.

Вопросы-ответы до 1.01.2018 г.

Вопросы-ответы до 1.01.2017 г.

Вопросы-ответы до 1.01.2016 г.

Вопросы-ответы до 1.01.2015 г.

Вопросы-ответы до 1.01.2014 г.

Вопросы-ответы до 1.01.2013 г.

Календарь налогоплательщика

Формы налоговой отчетности

*) содержание электронной справочной системы приведено по состоянию на 1 августа 2021 г.

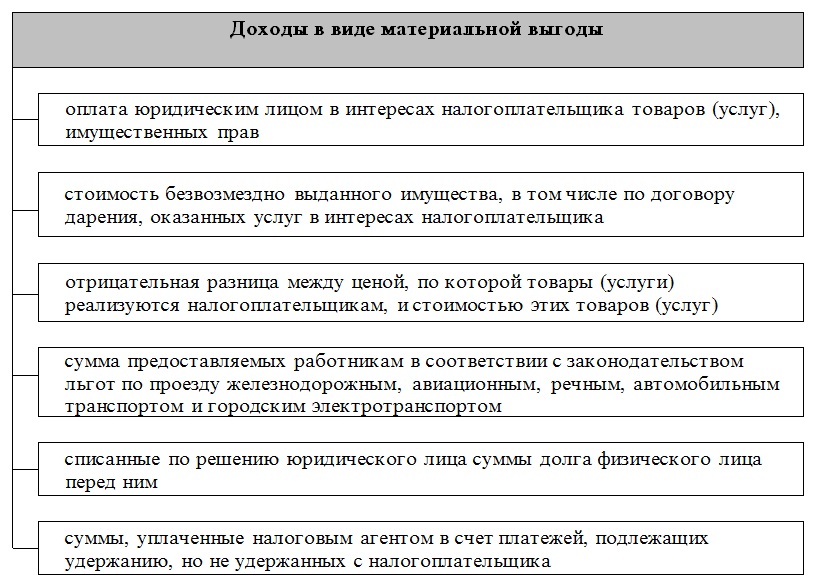

ДОХОДЫ В ВИДЕ МАТЕРИАЛЬНОЙ ВЫГОДЫ*

Материальная выгода - это доходы, не связанные с оплатой труда за выполненную работу, услуги и т.д. Получателем дохода в виде материальной выгоды могут быть как работники предприятия, так и иные физические лица. Источником материальной выгоды является юридическое лицо.

При получении налогоплательщиком от юридического лица товаров (работ, услуг) их стоимость определяется исходя из цены приобретения или себестоимости этих товаров (работ, услуг).

В случае получения физическим лицом от юридического лица подакцизных товаров или товаров (работ, услуг), облагаемых налогом на добавленную стоимость, в стоимости таких товаров (работ, услуг) учитывается соответствующая сумма акцизного налога и налога на добавленную стоимость.

Доходы, выплачиваемые предприятием физическому лицу в виде материальной выгоды, облагаются налогом на доходы физических лиц у источника выплаты согласно пункту 2 статьи 387 Налогового кодекса в новой редакции, утв. Законом РУз от 30.12.2019 г. N ЗРУ-599 (с 1.01.2020 г., до 1.01.2020 г. - согласно пункту 2части второй статьи 184 НК в старой редакции). При этом предприятие, выплачивающее доход в виде материальной выгоды физическому лицу, не состоящему с ним в трудовых отношениях, вправе не удерживать налог на доходы физических лиц на основании письменного заявления физического лица. Уплата налога в этом случае производится самим физическим лицом - получателем дохода по итогам представленной им в ГНИ декларации.

Доходы в виде материальной выгоды не являются объектом обложения социальным налогом (введен с 01.01.2020 г. взамен ЕСП). До 01.01.2019 г. они также не облагались страховыми взносами граждан (отменены с 1.01.2019 г. согласно пунктам 2 и 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508).

Доходы в виде материальной выгоды определены в статье 376 Налогового кодекса в новой редакции (с 1.01.2020 г., до 1.01.2020 г. статье 177 НК в старой редакции)

1) оплата юридическим лицом в интересах физического лица товаров (работ, услуг), имущественных прав

Оплата может быть произведена за:

- обучение, содержание детей физических лиц в дошкольных образовательных учреждениях;

- коммунальные услуги, предоставленное жилье, эксплуатационные расходы, места в общежитии, или стоимость их возмещения;

- путевки на санаторно-курортное лечение, оплата отдыха, стационарное и амбулаторное лечение, или стоимость их возмещения;

- другие расходы, являющиеся доходом физического лица.

По каждому обязательству юридического лица по оплате вышеприведенных расходов должны быть оформлены распоряжения (приказы) руководителя предприятия или условия оплаты этих расходов должны быть предусмотрены в трудовом договоре.

Предприятие согласно трудовому договору оплачивает работнице содержание ее ребенка в дошкольном учреждении. Сумма платы за январь составила 245 тыс.сумов.

Сумма родительской платы включается в совокупный доход работницы в виде материальной выгоды и подлежит обложению налогом на доходы физических лиц (пункт 1 статьи 376 НК в новой редакции; до 1.01.2020 г. - пункт 1 статьи 177 НК в старой редакции).

Социальный налог, введенный с 1.01.2020 г. взамен ЕСП, не начисляется на доходы в виде материальной выгоды (ранее также не начисляли страховые взносы, с 1.01.2019 г. они отменены согласно пункту 2 Указа Президента от 29.06.2018 г. N УП-5468, пункту 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508).

Сумма начисленного дохода в виде материальной выгоды не вычитается при определении налогооблагаемой базы по налогу на прибыль на основании пункта 3 статьи 317 Налогового кодекса в новой редакции (до 1.01.2020 г. - на основании пункта 3 статьи 147 НК в старой редакции).

Документами, подтверждающими получение дохода в виде материальной выгоды, и предоставляющими право на получение услуг дошкольной организации, являются его путевка, выписываемая после представления документа об оплате, или иные документы, дающие право на получение услуг.

В бухгалтерском учете данные операции будут отражены записями:

|

N |

Содержание хозяйственных операций |

Сумма, тыс.сум |

Корреспонденция счетов |

Подтверждающие документы |

|

|

Дебет |

Кредит |

||||

|

1. |

Отражается задолженность и оплата предприятием услуг дошкольного учреждения за содержание детей работника

|

245 |

5920 6990 |

6990 5110 |

Договор, счет-фактура, выписка банка

|

|

2. |

Отражается передача права на получение услуг (документов) дошкольного учреждения

|

245 |

9220 4790 9430

|

5920 9220 4790 |

|

При таком варианте учета для начисления дохода в виде материальной выгоды и удержания налога на доходы физических лиц следует организовать забалансовый учет в разрезе работников, получивших эти доходы.

Можно применять и другой вариант учета доходов в виде материальной выгоды, при котором доходы начисляются по кредиту специально вводимого счета 6740 "Расчеты с физическими лицами по доходам в виде материальной выгоды".

Бухгалтерские записи при таком варианте отражения доходов в виде материальной выгоды будут такими:

|

N |

Содержание хозяйственных операций |

Сумма, тыс.сум |

Корреспонденция счетов |

Подтверждающие документы |

|

|

Дебет |

Кредит |

||||

|

1. |

Отражается задолженность и оплата предприятием услуг дошкольного учреждения за содержание детей работника

|

245 |

5920 6990 |

6990 5110 |

Договор, счет-фактура, выписка банка

|

|

2. |

Отражаются расходы предприятия по оплате услуг дошкольного учреждения за содержание детей работника

|

245 |

9430 |

6740 |

Расчет бухгалтерии

|

|

3. |

Отражается передача права на получение услуг (документов) дошкольного учреждения и закрытие счетов

|

245 |

4790 6740 9220 |

9220 4790 5920 |

Расчет бухгалтерии

|

|

4. |

Начислен и удержан налог на доходы физических лиц с совокупного дохода

|

|

6710 |

6410 |

Ведомость начисления заработной платы

|

Перечень доходов в виде материальной выгоды по данному пункту является открытым. Поэтому доходами могут считаться любые платежи (расходы) в пользу работника предприятия или стороннего лица.

Перечень доходов в виде материальной выгоды по данному пункту является открытым. Поэтому доходами могут считаться любые платежи (расходы) в пользу работника предприятия или стороннего лица.

По распоряжению руководителя оплачивается аренда квартиры, в которой проживает работник предприятия. За январь арендная плата, перечисляемая арендодателю - юридическому лицу, составила 1 150 тыс. сум, включая НДС - 150 тыс.сум.

Арендная плата (1150 тыс.сум), оплачиваемая предприятием, является для работника доходом в виде материальной выгоды, облагаемым налогом на доходы физических лиц и не облагаемым социальным налогом (введен взамен ЕСП с 1.01.2020 г.) (ранее также не начисляли страховые взносы, с 1.01.2019 г. они отменены согласно пункту 2 Указа Президента от 29.06.2018 г. N УП-5468, пункту 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508).

Расходы предприятия по оплате арендной платы относятся к расходам, не вычитаемым из налогооблагаемой прибыли (пункт 3 статьи 317 НК в новой редакции; до 1.01.2020 г. - пункт 3 статьи 147 НК в старой редакции).

Документами, подтверждающими доходы в виде материальной выгоды, и предоставляющими право на проживание, являются счет-фактура арендодателя и платежное поручение с отметкой банка.

Оплата отдыха или стоимость его возмещения (например, отдых по туристической путевке и др.) является доходом, облагаемым налогом на доходы физических лиц. Расходы работодателя на амбулаторное и (или) стационарное медицинское обслуживание своих работников и их детей, а также расходы юридического лица на лечение и медицинское обслуживание, приобретение технических средств профилактики инвалидности и реабилитации инвалидов освобождены от уплаты налога на доходы физических лиц на основании пункта 3 статьи 378 Налогового кодекса в новой редакции (с 01.01.2020 г., до 01.01.2020 г. - пункта 3 статьи 179 НК в старой редакции).

Кроме того, освобождены от уплаты налога суммы полной или частичной компенсации юридическими лицами стоимости путевок, за исключением туристических:

- инвалидам, включая неработающих у данного работодателя, в санаторно-курортные и оздоровительные учреждения, находящиеся на территории Узбекистана;

- для детей своих работников до шестнадцати лет (учащихся - до восемнадцати лет) в детские и другие оздоровительные лагеря, а также с 1.01.2018 г. во все санаторно-курортные и оздоровительные учреждения, до 1.01.2018 г. - в специально предназначенные для отдыха родителей с детьми (с 01.01.2020 г. - пункт 2 статьи 378 нового НК, до 01.01.2020 г. - пункт 2 статьи 179 старого НК).

К другим расходам юридического лица, являющимся доходом физического лица, можно отнести расходы работодателя по оплате услуг сотовой связи, которая используется работником в личных целях.

Предприятие оплачивает услуги связи по личному мобильному телефону директора в размере 100 тыс.сум ежемесячно. Телефон не используется в служебных целях.

Оплата услуг связи (100 тыс.сум) включается в доход директора и облагается налогом на доходы физических лиц (пункт 1 статьи 376 нового НК; до 1.01.2020 г. - пункт 1 статьи 177 старого НК).

Расходы на оплату услуг сотовой связи не являются объектом обложения социальным налогом (введен взамен ЕСП с 1.01.2020 г.) (ранее также не являлись объектом страховых взносов, с 1.01.2019 г. они отменены согласно пункту 2 Указа Президента от 29.06.2018 г. N УП-5468, пункту 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508).

При расчете налога на прибыль данные расходы не вычитаются из налогооблагаемой базы (пункт 3 статьи 317 НК в новой редакции; до 1.01.2020 г. - пункт 3 статьи 147 НК в старой редакции).

.

Однако если предприятие приобретает сим-карты и передает их работникам, которые вставляют их в телефоны, принадлежащие им на праве собственности и используемые в служебных целях, то расходы по сим-карте и оплате за служебные разговоры по договору с оператором сотовой связи доходом работников не являются и, соответственно, налогом на доходы физических лиц не облагаются. Предприятие должно оформить приказом список работников, которым необходима сотовая связь для выполнения служебных обязанностей, индивидуальный лимит для каждого из них (или безлимитный пакет).

Учитывая, что Налоговый кодекс предусматривает вид дохода в виде имущественного права, а использование мобильного телефона работника на безвозмездной основе в служебных целях приводит к его получению, то предприятие должно определить размер этого дохода и включить в свой налогооблагаемый доход - по прибыли, по налогу с оборота (до 1.01.2020 г. - ЕНП). Однако конкретных рекомендаций по определению суммы дохода от использования имущественных прав на безвозмездной основе нет. Поэтому предприятиям рекомендуется заключить с работником договор аренды по использованию телефонных аппаратов с выплатой ему арендной платы, например, 5000 сум в месяц. Тогда у работника появится имущественный доход (доход от сдачи имущества в аренду), налог с которого будет удержан предприятием (источник выплаты). А предприятие в этом случае будет иметь вполне обоснованное основание для признания вычитаемого расхода.

Доходы в виде материальной выгоды могут возникнуть в случае, если работнику будет установлен лимит расходов на использование сотовой связи. При превышении этого лимита, оплачиваемого предприятием, материальная выгода будет равна стоимости оплаты сверхлимитного расхода. Если стоимость сверхлимитных разговоров удерживается предприятием из заработной платы работника, то доходов в виде материальной выгоды нет.

Другими расходами предприятия, являющимися доходами работников, также могут быть суммы, оплаченные работодателем за подписку на газеты и журналы для работника, абонементы в бассейн, билеты на театральные представления, концерты и др.

Предприятие оплачивает 10 своим сотрудникам занятия в группе здоровья. Предприятием приобретены 10 абонементов на месяц. Стоимость одного абонемента - 690 тыс.сум.

Предприятие-плательщик налога на прибыль и НДС.

Суммы, оплачиваемые предприятием за занятия в группе здоровья, относятся к доходам в виде материальной выгоды, включаются в совокупный доход работников и облагаются налогом на доходы физических лиц в общеустановленном порядке, а также являются объектом отчислений на ИНПС с соответствующим уменьшением сумм налога на доходы физических лиц, подлежащего перечислению в бюджет.

Доходы в виде материальной выгоды не облагаются социальным налогом (как и ранее ЕСП).

Расходы по оплате занятий сотрудников в группе здоровья не вычитаются при расчете налога на прибыль (пункт 3 статьи 317 НК в новой редакции; до 1.01.2020 г. - пункт 3 статьи 147 НК в старой редакции).

При реализации билетов, абонементов, путевок (курсовок) и других документов, предоставляющих право на получение услуг, обороты по реализации которых освобождены от налогообложения, налоговая база по НДС определяется как положительная разница между ценой реализации и ценой их приобретения, включающая в себя сумму налога (с 01.01.2020 г. - часть тринадцатая статьи 248 НК в новой редакции, до 01.01.2020 г. - часть двенадцатая статьи 204 НК в старой редакции). При безвозмездной передаче налоговая база по НДС равна нулю.

Передача абонементов может производиться по ведомости, содержащей реквизиты счета-фактуры.

В бухгалтерском учете данные операции будут отражены записями:

Вариант 1 (учет доходов в виде материальной выгоды и удержание налога на доходы физических лиц ведется за балансом)

|

N |

Содержание хозяйственных операций |

Сумма, тыс.сум |

Корреспонденция счетов |

Подтверждающие документы |

|

|

Дебет |

Кредит |

||||

|

1. |

Отражается предоплата за абонементы согласно договору

|

6 900 |

4330 |

5110 |

Договор, выписка банка

|

|

2. |

Получены абонементы по счету - фактуре

|

6 900 |

5920 |

6010 |

Счет-фактура

|

|

3. |

Отражается зачет аванса

|

6 900 |

6010 |

4330 |

Расчет бухгалтерии

|

|

4. |

Отражается реализация абонементов |

6 900 |

4790 9220

|

9220 5920 |

Ведомость выдачи абонементов

|

|

5. |

Отражается списание расходов (материальная выгода работников)

|

6 900 |

9430 |

4790 |

Расчет бухгалтерии

|

Вариант 2 (учет доходов в виде материальной выгоды ведется по кредиту специально вводимого счета 6740 "Расчеты с физическими лицами по доходам в виде материальной выгоды")

|

N |

Содержание хозяйственных операций |

Сумма, тыс.сум |

Корреспонденция счетов |

Подтверждающие документы |

|

|

Дебет |

Кредит |

||||

|

1. |

Отражается предоплата за абонементы согласно договору

|

6 900 |

4330 |

5110 |

Договор, выписка банка

|

|

2. |

Получены абонементы по счету - фактуре

|

6 900 |

5920 |

6010 |

Счет-фактура

|

|

3. |

Отражается зачет аванса

|

6 900 |

6010 |

4330 |

Расчет бухгалтерии

|

|

4. |

Отражается реализация абонементов |

6 900 |

4790 9220

|

9220 5920 |

Ведомость выдачи абонементов

|

|

5. |

Отражается списание расходов (материальная выгода работников) |

6 900 |

9430 6740

|

6740 4790 |

Расчет бухгалтерии

|

К доходам в виде материальной выгоды относится и сумма налога, уплаченная предприятием за физ.лицо. Например, в случаях, когда предприятие при выдаче подарка не удерживало НДФЛ с налогооблагаемой части у работника, а перечисляло его в бюджет за счет собственных средств. С 1.01.2018 г. до 31.10.2020 г. уплаченные третьими лицами за физлицо суммы налогов не являлись налогооблагаемым доходом этого физлица согласно пункту 4 Постановления Президента РУз от 26.06.2018 г. N ПП-3802. С 31.10.2020 г. данное положение отменено пунктом 6 Приложения N 9 к Указу Президента РУз от 30.10.2020 г. N УП-6098.

Для предприятия-плательщика налога на прибыль сумма налога, уплаченного за работника, будет невычитаемым расходом на основании пункта 11 статьи 317 Налогового кодекса, утв. Законом РУз от 30.12.2019 г. N ЗРУ-599 (до 1.01.2020 г. - согласно пункту 14 статьи 147 НК в старой редакции).

2) стоимость безвозмездно выданного имущества, в том числе по договору дарения, выполненных работ и оказанных услуг в интересах налогоплательщика

При получении физическим лицом безвозмездно имущества от юридического лица доход получателя определяется по цене приобретения или себестоимости этого имущества. При дарении подакцизных товаров или товаров, облагаемых налогом на добавленную стоимость, доход физического лица рассчитывается с учетом соответствующей суммы указанных налогов (с 01.01.2020 г. - часть третья статьи 376 нового НК, до 01.01.2020 г. - часть третья статьи 177 старого НК).

Доход по выполненным безвозмездно работам (услугам) также определяется исходя из себестоимости этих работ (услуг) с учетом НДС (у плательщиков НДС).

Не облагаются налогом на доходы физических лиц, полученные от юридического лица в течение налогового периода в установленном размере:

- подарки в натуральной форме работникам. Данная льгота распространяется только на вещи и не распространяется на работы и услуги, которые оказываются работнику безвозмездно;

- подарки и другие виды помощи неработающим пенсионерам и лицам, утратившим трудоспособность, ранее являвшимся работниками данного юридического лица, членам семьи умершего работника (с 1.01.2020 г. - пункт 10 статьи 378 НК, утв. Законом РУз от 30.12.2019 г. N ЗРУ-599, до 1.01.2020 г. - пункт 14 статьи 179 старого НК). Другие виды помощи могут быть оказаны как в денежной, так и любой иной форме (лекарствами, ремонтом жилья и др.).

В 2021 г. как и в 2020 г. необлагаемый размер подарков рассчитывается за год исходя из минимального размера оплаты труда - 2,11 МРОТ (пункт 10 статьи 378 НК). В 2019 г. необлагаемый размер подарков рассчитывался исходя из МРЗП, установленного на начало года, и составлял 6 МРЗП, что равно 1 216 380 сум (6 х 202 730).

На балансе предприятия (плательщик НДС) числятся запасные части, приобретаемые для ремонта офисной техники. Запчасти стоимостью 500 тыс.сум. безвозмездно были переданы работнику для ремонта его домашнего компьютера.

Передаваемые запчасти изначально были приобретены не для безвозмездной передачи их работнику, а для ремонта техники предприятия, и НДС по ним был принят к зачету на основании статьи 266 Налогового кодекса в новой редакции (до 1.01.2020 г. - на основании статьи 218 НК в старой редакции).

Безвозмездная передача запчастей является облагаемым НДС оборотом и оформляется счетом-фактурой. НДС составит 75 тыс.сум (500х15%).

Доход работника, соответственно, равен 575 тыс.сум. (500+75), однако он не подлежит налогообложению, т.к. не превышает 2,11 МРОТ (до 2020 г. - 6 минимальных размеров заработной платы, в 2019 г. - 1216380 сум) (пункт 10 статьи 378 НК в новой редакции, до 1.01.2020 г. - пункт 14 статьи 179 старого НК).

С 1.04.2020 г. не подлежат обложению НДФЛ доходы физических лиц в виде материальной выгоды, получаемые от благотворительных организаций (пункт 6 Указа Президента РУз от 19.03.2020 г. N УП-5969).

3) отрицательная разница между ценой, по которой товары (работы, услуги) реализуются налогоплательщикам, и стоимостью этих товаров (работ, услуг)

Доходы в виде отрицательной разницы возникают при реализации товаров (оказании работ, услуг) по цене ниже себестоимости. В случае получения налогоплательщиком от юридического лица подакцизных товаров или товаров (услуг), облагаемых налогом на добавленную стоимость, в стоимости таких товаров (услуг) учитывается соответствующая сумма акцизного налога и налога на добавленную стоимость.

Отрицательная разница между ценой реализации и стоимостью этих товаров (работ, услуг) признается доходом работника в виде материальной выгоды по пункту 3 статьи 376 нового Налогового кодекса (до 1.01.2020 г. - по пункту 3 статьи 177 старого НК), облагаемым налогом на доходы физических лиц.

Торговое предприятие-плательщик налога с оборота реализовало своему сотруднику комплект мягкой мебели по цене 10750 тыс. сум. Себестоимость комплекта - 12850 тыс. сум.

Разница между стоимостью реализации и себестоимостью комплекта мебели, то есть 2100 тыс. сум (10750 - 12850), является доходом работника (пункт 3 статьи 376 НК в новой редакции; до 1.01.2020 г. - пункт 3 части первой статьи 177 НК в старой редакции).

Эта сумма включается в совокупный доход работника и облагается налогом на доходы физических лиц в общеустановленном порядке.

Доход работника в виде разницы (2100 тыс.сум) не облагается социальным налогом (введен с 1.01.2020 г. взамен ЕСП) (ранее также не облагался страховыми взносами, с 1.01.2019 г. они отменены согласно пункту 2 Указа Президента от 29.06.2018 г. N УП-5468, пункту 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508).

Строительно-ремонтное предприятие (неплательщик НДС) выполнило в квартире своего работника малярные работы. При этом с заработной платы работника удерживается только стоимость затраченных при выполнении работ материалов. Себестоимость выполненных работ по смете составила 500 тыс.сум, из заработной платы будет удержано 400 тыс.сум.

Разница (100 тыс.сум.) - доход работника в виде материальной выгоды, подлежащий обложению налогом на доходы физических лиц (статья 376 НК в новой редакции; до 1.01.2020 г. - статья 177 НК в старой редакции).

Доходы в виде материальной выгоды не относятся к доходам в виде оплаты труда, соответственно не являются объектом обложения социальным налогом (введен с 1.01.2020 г. взамен ЕСП) на основании статьей 403, 404 Налогового кодекса в новой редакции (до 1.01.2020 г. - статьей 306, 307 НК в старой редакции). Ранее также не облагались страховыми взносами, с 1.01.2019 г. они отменены согласно пункту 2 Указа Президента от 29.06.2018 г. N УП-5468, пункту 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508.

4) сумма предоставляемых работникам в соответствии с законодательством льгот по проезду железнодорожным, авиационным, речным, автомобильным транспортом и городским электротранспортом

В главе IХ Правил перевозки пассажиров и багажа автомобильным транспортом, утв. Постановлением КМ от 04.11.2003 г. N 482, даны общие положения для пассажиров, пользующихся правом льготного и бесплатного проезда.

Перечень лиц, для которых установлен льготный проезд на железнодорожном транспорте, а также положения по применению данных льгот приведены в пункте 152 "Правил перевозок пассажиров, багажа и грузобагажа железнодорожным транспортом Республики Узбекистан", утв. Постановлением КМ РУз от 13.04.2012 г. N 109, и в пункте 157 "Правил перевозок пассажиров и багажа по железным дорогам Государственно-акционерной железнодорожной компании "Ўзбекистон темир йўллари"", утв. Узгосжелдорнадзором 30.04.2001 г.

Право бесплатного проезда по железной дороге один раз в год (туда и обратно) предоставлено:

Героям Советского Союза и лицам, награжденным орденом Славы трех степеней;

инвалидам войны 1-й и 2-й групп из числа военнослужащих, рабочих и служащих, получившим ранение, и лицам, к ним приравненным;

инвалидам - ликвидаторам аварии на Чернобыльской АЭС (в пределах Республики Узбекистан).

Право на пятидесятипроцентную скидку от полной стоимости билета по железной дороге один раз в год в обмен на талоны и по предъявлении удостоверения (туда и обратно) предоставлено:

инвалидам войны 3-й группы;

участникам войны и лицам, к ним приравненным.

Лицам, сопровождающим инвалидов войны 1-й группы (не более одного сопровождающего), предоставляется пятидесятипроцентная скидка от полной стоимости билета один раз в год (туда и обратно) в обмен на талоны.

Работники железнодорожного транспорта, награжденные знаком "Почетный железнодорожник", имеют право на бесплатный проезд в течение года (туда и обратно) по странам СНГ.

В пункте 65 Правил воздушных перевозок пассажиров и багажа, рег. МЮ 29.06.2011 г. N 2238, предусмотрено право на льготный проезд.

Соглашением о взаимном признании прав на льготный проезд для инвалидов и участников Великой Отечественной войны, а также лиц, приравненных к ним (Москва, 12 марта 1993 г.) право бесплатного проезда 1 раз в год (туда и обратно) по территориям государств - участников данного Соглашения предоставляется:

инвалидам Великой Отечественной войны I и II групп и лицам, приравненным к ним, - по железной дороге или на судах транзитных и местных линий речного флота (при проезде воздушным, водным или междугородным автомобильным транспортом предоставляется скидка 50%),

Героям Советского Союза и лицам, награжденным орденом Славы трех степеней.

Скидка 50% при проезде железнодорожным, водным, воздушным и междугородным автомобильным транспортом предусмотрена Соглашением также для:

инвалидов Великой Отечественной войны III группы и лиц, приравненных к ним,

участников Великой Отечественной войны и лиц, приравненным к ним,

лиц, сопровождающих в поездках инвалидов Великой Отечественной войны I группы и лиц, приравненных к ним.

Ветеранам войны и трудового фронта 1941-1945 годов, получившим путевки в санаторно-оздоровительные учреждения республики в соответствии со специальным Положением, утв. Постановлением КМ РУз от 24.12.2014 г. N 361, 1 раз в год предоставляется право на льготный проезд в санаторий на железнодорожном и воздушном транспорте (туда и обратно). Для данной категории лиц, а также сопровождающего ветерана войны и трудового фронта с I группой инвалидности, предусматривается: на железнодорожном транспорте - бесплатный проезд, на воздушном - скидка в размере 50% стоимости проезда (пункты 1-3 Положения "О порядке предоставления права бесплатного проезда на железнодорожном транспорте и льготного проезда на воздушном транспорте ветеранам войны и трудового фронта 1941-1945 годов, следующим в санаторно-оздоровительные учреждения республики", утв. Постановлением КМ РУз от 23.04.2015 г. N 100).

5) списанные по решению юридического лица суммы долга физического лица перед ним

Работник может иметь долги перед работодателем по причине причинения материального ущерба, по займам и др. основаниям. Сумма прощенного долга признается доходом в виде материальной выгоды, с которого удерживается налог на доходы физических лиц.

В конце года работником был причинен материальный ущерб предприятию стоимостью в 2 млн. сум. Было принято решение о возмещении ущерба работником в пределах 800 тыс. сум, остальная часть списывалась за счет средств предприятия. После возмещения ущерба работником в размере 50 процентов руководством предприятия было решено приостановить дальнейшее удержание сумм ущерба и списать оставшуюся часть долга.

Списанная работодателем часть долга работника, то есть 400 тыс. сум, будет считаться доходом работника, который подлежит налогообложению в установленном порядке (пункт 5 статьи 376 НК в новой редакции; до 1.01.2020 г. - пункт 5 части первой статьи 177 НК в старой редакции).

|

N

|

Содержание хозяйственной операции |

Сумма тыс. сум. |

Корреспонденция счетов |

Подтверждающие документы |

|

|

Дебет |

Кредит |

||||

|

1. |

Отражается задолженность работника по возмещению материального ущерба

|

800 |

4730 |

5910 |

Справка-расчет бухгалтерии

|

|

2. |

Отражается взыскание суммы недостачи с виновного лица

|

400 |

6710 |

4730 |

Ведомость начисления заработной платы и других доходов

|

|

3. |

Остаток долга работника прощен согласно приказу руководителя предприятия

|

400 |

9430 6740 |

6740 4730 |

Приказ руководителя, расчет бухгалтерии

|

|

4. |

Удержан налог на доходы физических лиц по совокупному доходу

|

|

6710 |

6410 |

Ведомость начисления заработной платы и других доходов

|

6) суммы, уплаченные работодателем в счет платежей, подлежащих удержанию, но не удержанных с работника

Такими суммами могут быть административные штрафы, наложенные на работников, но уплачиваемые за счет средств предприятия по приказу или иному распорядительному документу руководителя. Эти суммы также признаются доходами работников в виде материальной выгоды, подлежащие обложению налогом на доходы физических лиц.

На предприятии проводилась проверка, по результатам которой был выявлен ряд нарушений. Директор и главный бухгалтер предприятия привлечены к административной ответственности - на каждого был наложен административный штраф в размере 10 базовых расчетных величин - 2 450 000 сум.

Штраф за директора и бухгалтера был оплачен предприятием, причем должностные лица не подали заявление об удержании данного штрафа с их заработной платы.

В данной ситуации 2 450 000 сум включаются в доход каждого из работников (директора и бухгалтера) и облагаются налогом на доходы физических лиц в общеустановленном порядке (статья 376 НК в новой редакции; до 1.01.2020 г. - статья 177 НК в старой редакции). Данные суммы не относятся к доходам в виде оплаты труда, соответственно, не являются объектом обложения социальным налогом (введен взамен ЕСП с 1.01.2020 г.). Ранее также не являлись объектом по страховым взносам, с 1.01.2019 г. они отменены согласно пункту 2 Указа Президента от 29.06.2018 г. N УП-5468, пункту 81 статьи 2 Закона РУз от 24.12.2018 г. N ЗРУ-508.

Также в подразделе "Объект налогообложения и налогооблагаемая база по налогу на доходы физических лиц":

Доходы в виде оплаты труда

Имущественные доходы

Прочие доходы

Расходы работодателя, не рассматриваемые в качестве дохода работника

Выплаты, не включаемые в совокупный доход

*) разъяснения действительны по состоянию на 1 июля 2021 г.